PANDUAN SETUP DAN PENGGUNAAN MOMENTUM TRADING ENGINE

PERSIAPAN AWAL

Sebelum memulai, pastikan kamu memiliki:

- Akun TradingView

- Langganan Blockcircle yang aktif (Uji coba gratis)

Cara Buat Akun TradingView untuk yang belum punya akun.

Buka TradingView.com dan buat akun. Pilih username dengan hati hati, karena:

- username itu permanen

- sistemnya case sensitive (huruf besar kecil beda)

Jadi catat username kamu persis sama, termasuk angka, underscore, dan huruf kapital.

Contoh: kalau kamu pakai Blockcircle_Trader1234, maka harus dipakai persis begitu di semua langkah.

Hubungkan dengan Blockcircle

Buka blockcircle.com/account lalu masukkan username TradingView kamu persis seperti di TradingView.

Ingat, ini case sensitive:

- Blockcircle_Trader1234 ✅

- blockcircle_trader1234 ❌

Kalau sudah benar dan tersimpan, akun kamu akan dapat akses ke MTE V3

Mengakses Grafik Perdagangan

Setelah login ke TradingView, klik menu Chart di bagian atas. Grafik default akan langsung terbuka. Untuk mengganti pasangan trading:

- Klik simbol di pojok kiri atas chart, biasanya masih menampilkan AAPL atau aset default lainnya

- Ketik pasangan yang ingin kamu analisis, misalnya BTCUSDT

- Pilih exchange yang sesuai seperti BINANCE, COINBASE, KRAKEN, dan lainnya

Pemilihan exchange ini penting karena harga dan order book bisa berbeda antar bursa. Tools seperti Momentum Trading Engine bekerja langsung di atas data chart yang kamu gunakan, jadi pastikan exchange yang dipilih memang sesuai dengan tempat kamu biasa trading.

Pemilihan Timeframe

Di bagian atas chart, kamu akan melihat pilihan timeframe seperti 1m, 5m, 15m, 1h, 4h, D, W, M.

Kalau perlu interval khusus, kamu bisa klik Custom di bagian bawah dan atur sendiri.

Perlu diingat, timeframe sangat menentukan gaya trading yang kamu pakai:

- 1–15 menit → cocok untuk scalping dan day trading

- 1–4 jam → biasanya dipakai untuk swing trading

- Harian / Mingguan → fokus ke position trading

- Bulanan → dipakai untuk analisis investasi jangka panjang

Momentum Trading Engine akan menyesuaikan logika sinyal dengan timeframe yang kamu pilih, jadi pastikan chart sudah sesuai dengan gaya trading kamu sebelum lanjut.

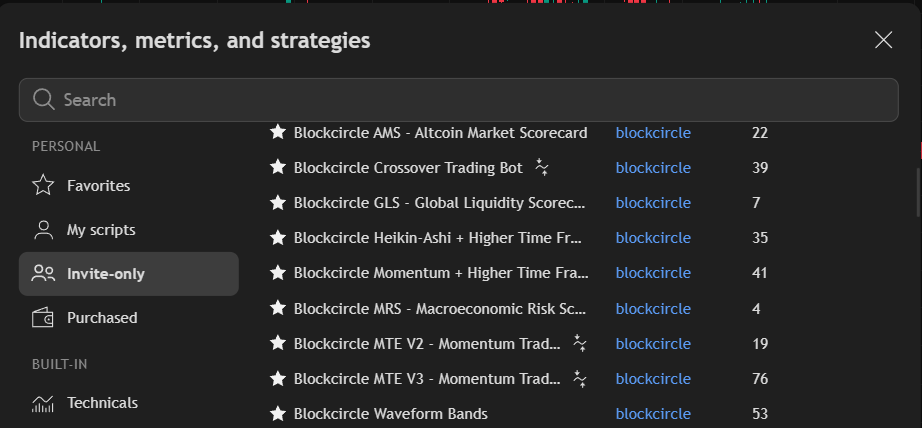

Menambahkan MTE V3 ke Grafik Kamu

Selanjutnya, klik tombol Indicators (ikon ƒx) di bagian atas chart. Di jendela pencarian:

- Masuk ke tab Invite-Only

- Jika akun kamu sudah punya akses, akan muncul “Blockcircle MTE V3 – Momentum Trading Engine”

- Klik satu kali untuk menambahkan indikator ke chart

Setelah itu, Momentum Trading Engine langsung aktif dan siap dipakai untuk membangun setup long maupun short sesuai konfigurasi yang kamu pilih.

KONFIGURASI DETAIL PER BAGIAN

BAGIAN 1.0 – KONFIGURASI STRATEGI & METRIK

Nama Konfigurasi

Bagian ini dipakai untuk memberi nama pada setup strategi yang kamu buat.

Gunakan nama yang jelas dan konsisten, supaya gampang dibedakan saat kamu punya banyak konfigurasi.

Contohnya:

- Daripada pakai nama acak seperti “X”

- Lebih rapi pakai “C 19” untuk Konfigurasi 19 atau “C 21” untuk Konfigurasi 21

Dengan penamaan seperti ini, kamu bisa:

- Lebih mudah mengelola banyak setup

- Cepat membandingkan performa antar konfigurasi

- Tidak bingung saat revisiting strategi lama

Singkatnya, anggap ini seperti label strategi biar workflow kamu tetap rapi dan terstruktur.

Catatan Strategi

Kolom ini untuk mencatat logika setup kamu supaya tidak lupa saat sinyal muncul.

Isi yang penting saja:

- Kenapa pakai indikator itu

- Cocok untuk kondisi pasar apa

- Catatan khusus yang perlu diingat

- Tanggal dibuat dan terakhir diubah

Catatan ini akan ikut tampil di alert, jadi kamu langsung ingat konteksnya.

Tampilkan Tabel Konfigurasi

Jika diaktifkan, akan menampilkan scorecard performa lengkap di chart kamu, yang mencakup:

- Total transaksi yang dieksekusi

- Persentase win rate

- Profit factor

- Rasio Sharpe dan Sortino

- Maximum drawdown

- Durasi rata-rata per transaksi

- Metrik performa terbaru

Biarkan aktif saat backtesting, dan nonaktifkan saat live trading agar chart lebih bersih.

Posisi Tabel

Mengatur di mana tabel performa muncul di chart.

Default-nya Top Right, tapi kamu bisa pindahkan ke Bottom Right atau Middle Left kalau chart sudah penuh indikator supaya tidak saling menutupi.

Tampilkan Metrik Lanjutan

Opsi ini menyalakan statistik performa tambahan yang tidak ada di strategy tester standar TradingView, seperti:

- Rasio Calmar → perbandingan return vs drawdown

- Performa Long & Short terpisah → tahu strategi kuat di sisi mana

- Analisis berbasis waktu → performa per periode

- Skor kualitas (0–100) → ringkasan cepat seberapa bagus setup kamu

Ukuran Font Tabel

Mengatur besar kecilnya teks dan tabel agar nyaman dibaca di layar kamu.

Saran awal: pakai Small, lalu sesuaikan naik atau turun tergantung ukuran dan resolusi layar.

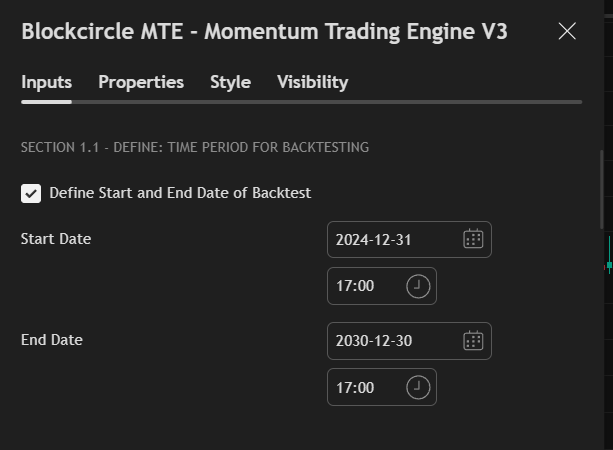

BAGIAN 1.1 – PERIODE BACKTESTING

Tentukan Tanggal Mulai dan Akhir

Sangat penting untuk backtesting yang akurat. Selalu aktifkan opsi ini agar periode pengujian konsisten.

Tanpa pengaturan ini, strategi akan menggunakan seluruh data historis yang tersedia, yang dapat berbeda-beda tergantung simbol dan timeframe.

Tanggal Mulai

Pilih berdasarkan siklus pasar yang ingin kamu uji:

- Uji bull market: Mulai Januari 2021

- Uji bear market: Mulai Januari 2022

- Siklus penuh: Mulai Januari 2020

- Performa terbaru: Mulai 6 bulan yang lalu

Tanggal Akhir

Biasanya diatur ke tanggal di masa depan (misalnya 2030) agar mencakup seluruh data hingga hari ini.

Hanya atur ke tanggal di masa lalu jika kamu ingin menguji periode historis tertentu.

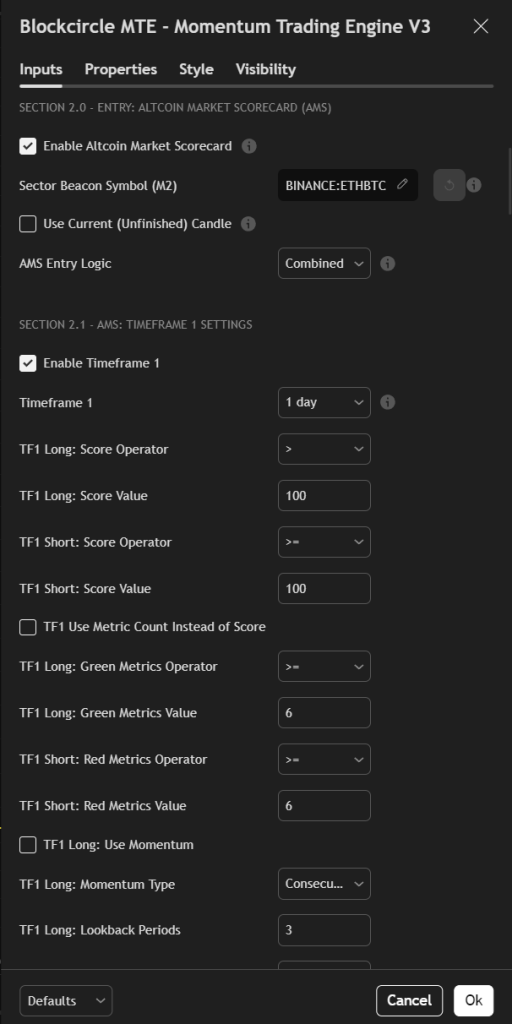

BAGIAN 2.0 – ALTCOIN MARKET SCORECARD (AMS)

AMS adalah penganalisis sentimen pasar milik MTE yang bersifat proprietary, yang melacak 11 metrik berbeda untuk menilai kesehatan pasar kripto secara keseluruhan. Anggap saja sebagai “laporan cuaca” untuk pasar kripto.

Memahami AMS

Scorecard ini menganalisis hubungan antar berbagai komponen pasar, termasuk:

- Tren dominasi Bitcoin

- Performa altcoin relatif terhadap Bitcoin

- Arus stablecoin

- Korelasi dengan pasar tradisional

- Perubahan kapitalisasi pasar

Setiap metrik diberi skor, lalu digabungkan menjadi skor keseluruhan 0–100:

- 80–100: Sangat Bullish (kondisi uptrend kuat)

- 60–80: Bullish (kondusif untuk posisi long)

- 40–60: Netral (pasar tidak stabil, tidak pasti)

- 20–40: Bearish (kondusif untuk posisi short)

- 0–20: Sangat Bearish (kondisi downtrend kuat)

Aktifkan Altcoin Market Scorecard

Kamu harus mengaktfikan saklar utama untuk AMS. Kalau dinyalakan, sistem cek dulu kondisi pasar altcoin secara keseluruhan sebelum ambil posisi.

Tujuannya simpel: biar nggak trading melawan arah pasar besar.

Simbol Sector Beacon (M2)

Di sini kamu pilih aset acuan untuk membaca kondisi sektor tertentu:

- ETHBTC → Patokan kesehatan altcoin secara umum (default)

- SOLBTC → Altcoin berisiko tinggi dengan pergerakan agresif

- DOGEBTC → Sentimen trader ritel

- LINKBTC → Kondisi sektor DeFi

Pilih sesuai fokus market yang ingin kamu ikuti.

Gunakan Candle Saat Ini

Opsi ini menentukan seberapa cepat vs seberapa aman sinyal yang kamu terima:

- Aktif

Pakai data candle yang masih berjalan

Sinyal lebih cepat, tapi risiko false signal lebih besar - Nonaktif

Menunggu candle benar-benar close

Sinyal lebih lambat, tapi lebih valid dan rapi

👉 Day trader biasanya pilih aktif,

👉 swing dan position trader biasanya pilih nonaktif.

Logika Entry AMS

Bagian ini mengatur cara AMS membaca 2 timeframe untuk menentukan apakah entry boleh diambil:

- Combined

Dua timeframe harus searah

Paling aman dan paling ketat - TF1 Only

Pakai timeframe pertama saja

Sinyal lebih cepat, tapi lebih rawan noise - TF2 Only

Pakai timeframe kedua saja

Lebih lambat, tapi biasanya lebih solid - Any TF

Cukup salah satu timeframe yang valid

Paling agresif, sinyal lebih sering muncul

Aktifkan Time Window

Kalau dinyalakan, AMS tidak harus “tepat di candle ini”.

Sinyal dianggap masih valid kalau muncul dalam X bar terakhir, jadi kamu tetap bisa entry meski telat 1–2 candle setelah sinyal awal.

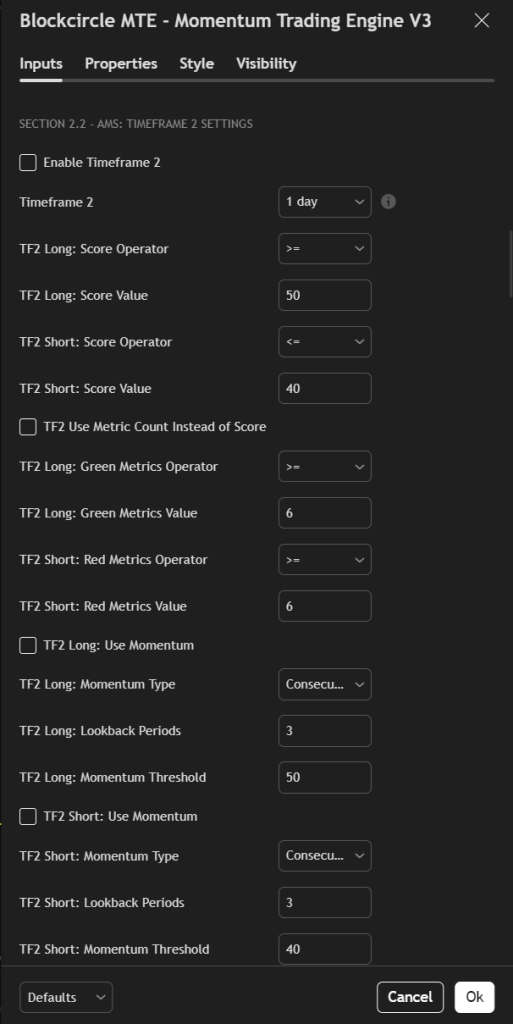

BAGIAN 2.1 & 2.2 – PENGATURAN TIMEFRAME AMS

Pemilihan Timeframe

Setiap timeframe memberikan sudut pandang yang berbeda:

- 5–15 menit: Struktur pasar mikro

- 1–4 jam: Sentimen intraday

- Harian: Tren jangka pendek

- Mingguan: Tren jangka panjang

Kombinasi yang Umum Digunakan:

- Scalping: 15m + 1H

- Day Trading: 1H + 4H

- Swing Trading: 4H + Harian

- Position Trading: Harian + Mingguan

Skor vs Jumlah Metrik

Ada dua cara sistem menilai kondisi pasar. Pilih yang paling cocok dengan gaya kamu:

- Berbasis Skor (default)

Sistem pakai skor 0–100 yang sudah dibobot.

Lebih detail dan akurat, tapi perlu sedikit pembiasaan baca level skor. - Jumlah Metrik

Sistem cuma menghitung berapa metrik yang hijau vs merah.

Lebih simpel dan cepat dipahami, tapi kurang presisi.

Contoh; Kalau 7 dari 11 metrik berwarna hijau, pasar secara umum dianggap bullish.

Kondisi Momentum

Fitur ini melihat perilaku skor dari waktu ke waktu, bukan cuma posisinya sekarang:

- Consecutive Above

Skor bertahan di atas level tertentu selama X periode berturut-turut

Cocok untuk konfirmasi tren yang sudah mapan - Increasing

Skor terus naik

Menandakan momentum makin kuat - Was Above Now Below

Skor turun menembus level penting

Sering jadi sinyal awal reversal - Hit Level Twice

Skor menguji level yang sama dua kali

Menunjukkan area penting yang sedang diperebutkan pasar

Gunakan logika momentum ini supaya tidak entry saat skor masih naik turun tidak jelas, dan fokus masuk saat kondisi sudah lebih stabil dan “niat”.

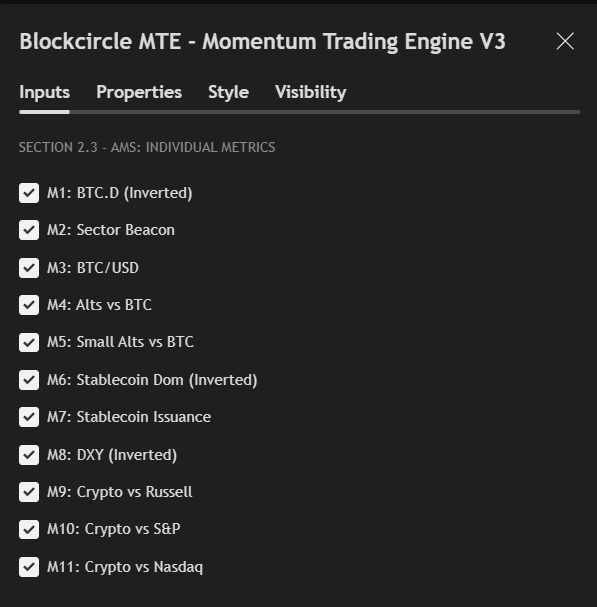

BAGIAN 2.3 – KONTROL METRIK INDIVIDUAL

Di sini kamu bisa nyalakan atau matikan tiap metrik sesuai gaya analisis kamu.

- M1: BTC.D (Dominasi Bitcoin) – Inverted

Kalau dominasi BTC turun, biasanya altcoin lebih kuat. Karena itu metrik ini dibalik, jadi hijau = bagus buat altcoin. - M2: Sector Beacon

Membandingkan aset acuan yang kamu pilih (misalnya ETH atau SOL) vs BTC. Hijau kalau sektor itu lagi outperform BTC. - M3: BTC/USD

Melihat tren BTC secara langsung. BTC sering jadi “kompas” arah market kripto secara keseluruhan. - M4: Altcoin vs BTC

Membandingkan total market cap altcoin vs BTC. Ini ngasih gambaran apakah altcoin sedang kuat secara luas. - M5: Altcoin Kecil vs BTC

Altcoin kecil biasanya bergerak belakangan, tapi kalau sudah jalan, pergerakannya bisa paling kencang dalam satu siklus. - M6: Dominasi Stablecoin – Inverted

Kalau dominasi stablecoin tinggi, artinya banyak dana parkir di pinggir. Jadi metrik ini dibalik, dominasi turun = hijau = bullish. - M7: Penerbitan Stablecoin

Kalau stablecoin baru banyak dicetak, biasanya itu tanda modal baru masuk ke market. - M8: DXY (Indeks Dolar AS) – Inverted

Kripto sering berlawanan arah dengan USD. Jadi metrik ini dibalik, DXY melemah = hijau = lebih mendukung kripto. - M9–M11: Korelasi Pasar Tradisional

Membandingkan kripto vs Russell 2000, S&P 500, Nasdaq. Kalau korelasi positif, biasanya market lagi mode risk on dan altcoin lebih “bernapas”.

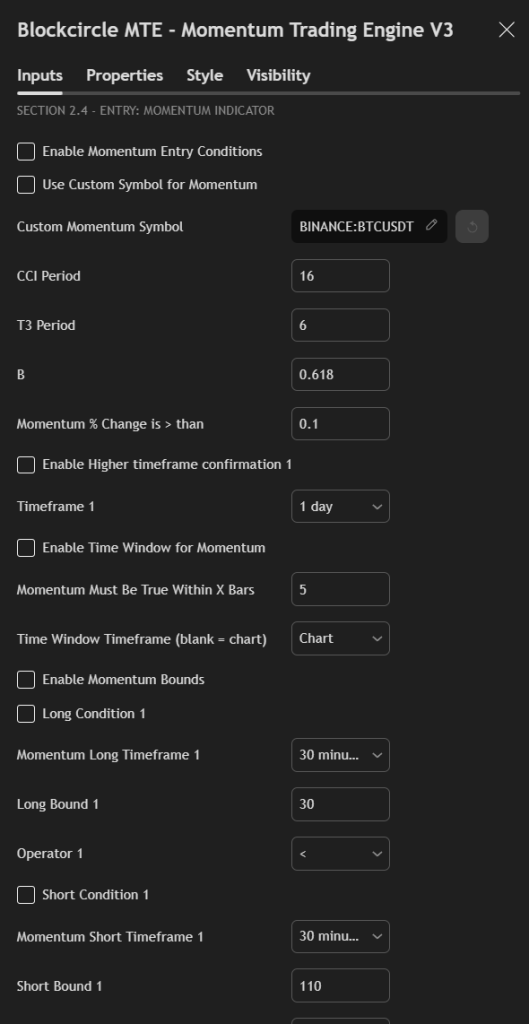

BAGIAN 2.4 – KONDISI MOMENTUM BLOCKCIRCLE

Aturan Blockcircle Momentum dibangun dari Commodity Channel Index (CCI) yang sudah diberi smoothing lanjutan. Tujuannya supaya perubahan momentum bisa kebaca lebih cepat, dengan lag seminimal mungkin. Lalu ada penyesuaian tambahan untuk membantu menentukan arah tren.

Memahami Momentum Trading

Strategi momentum memanfaatkan kebiasaan aset yang sedang trending untuk lanjut bergerak searah tren.

Indikator ini membaca kapan momentum mulai menguat (accelerating) atau mulai melemah (decelerating), supaya kamu bisa dapat sinyal entry dan exit lebih awal, bukan setelah pergerakan utama lewat.

Aktifkan Momentum Entry

Mengaktifkan perhitungan momentum inti. Meskipun dinonaktifkan, Anda tetap dapat menggunakan kondisi momentum bounds di bawah.

Gunakan Simbol Kustom

Memungkinkan perhitungan momentum pada aset yang berbeda.

Contoh: menggunakan momentum Bitcoin untuk memperdagangkan altcoin, karena BTC sering memimpin pergerakan pasar.

Periode CCI (default: 16)

Periode lookback untuk Commodity Channel Index:

- Nilai lebih rendah (8–14): Lebih sensitif, lebih banyak sinyal, lebih banyak false positive

- Standar (14–20): Pendekatan seimbang

- Nilai lebih tinggi (20–30): Sinyal lebih sedikit tetapi kualitas lebih tinggi

Periode T3 (default: 6)

Faktor smoothing untuk perhitungan T3:

- Nilai lebih rendah (4–6): Respons lebih cepat, lag kecil

- Nilai lebih tinggi (8–12): Sinyal lebih halus, lag lebih besar

B Factor (default: 0,618)

Faktor volume berbasis rasio Fibonacci. Jarang perlu diubah. Mengontrol karakteristik smoothing T3.

Perubahan Momentum (%)

Persentase perubahan minimum antar candle untuk memicu sinyal. Mulai dari 0,1% dan sesuaikan dengan volatilitas aset:

- Aset stabil (BTC): 0,05–0,15%

- Aset volatil (small cap): 0,2–0,5%

Konfirmasi Timeframe Lebih Tinggi

Mengharuskan keselarasan momentum pada timeframe yang lebih tinggi. Mengurangi sinyal palsu tetapi dapat menunda entry. Pengaturan umum:

- Trading 1H → konfirmasi 4H

- Trading 4H → konfirmasi Harian

- Trading Harian → konfirmasi Mingguan

Aktifkan Momentum Bounds

Fitur lanjutan untuk memeriksa apakah momentum berada dalam rentang tertentu, bukan hanya arahnya. Berguna untuk:

- Menghindari kondisi overbought/oversold ekstrem

- Trading kebangkitan momentum dari kondisi oversold

- Menangkap kelelahan momentum

Kondisi Long/Short

Tetapkan level momentum spesifik untuk entry:

- Long saat momentum < 30: Trade pantulan dari oversold

- Short saat momentum > 110: Kelelahan overbought

- Tren meningkat/menurun: Pola percepatan momentum

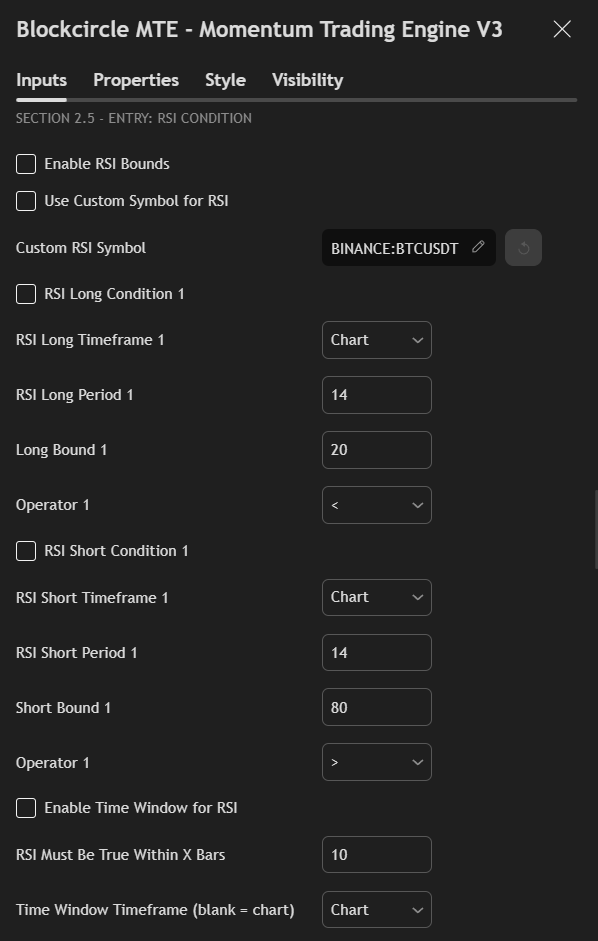

BAGIAN 2.5 – KONDISI RSI

Relative Strength Index (RSI) mengukur momentum melalui kecepatan perubahan harga.

Berbeda dengan strategi RSI standar yang hanya membeli saat oversold, MTE memungkinkan kondisi RSI yang lebih kompleks.

Memahami Rentang RSI

- 0–30: Oversold (potensi pantulan)

- 30–50: Momentum bearish

- 50–70: Momentum bullish

- 70–100: Overbought (potensi pembalikan)

Aktifkan RSI Bounds

Opsi ini mengaktifkan filter entry berbasis RSI.

RSI bisa dipakai sendiri atau dikombinasikan dengan indikator lain untuk memperketat kualitas sinyal.

Opsi Simbol Kustom

Fitur ini memungkinkan kamu trading satu aset dengan acuan RSI aset lain.

Contoh sederhana: Kamu bisa buy ETH ketika RSI BTC oversold, karena dalam banyak kasus BTC lebih dulu memantul dan menarik market ikut naik. Ini berguna untuk Menangkap early entry dengan mengikuti aset pemimpin pasar, bukan hanya melihat chart aset yang ditradingkan.

Pemilihan Timeframe

Perilaku RSI berbeda pada setiap timeframe:

- Hourly: Banyak pembacaan ekstrem, pembalikan cepat

- Harian: Sinyal lebih andal, lebih jarang muncul

- Mingguan: Hanya titik pembalikan tren besar

Periode RSI (default: 14)

Kamu bisa atur RSI sesuai gaya trading kamu:

- Periode lebih pendek (7–10)

Lebih sensitif, jadi RSI lebih sering nyentuh area ekstrem. Cocok buat entry cepat, tapi rawan noise. - Standar (14)

Paling seimbang untuk kebanyakan strategi. - Periode lebih panjang (20–30)

Lebih halus, sinyal lebih jarang tapi biasanya lebih “berat” dan lebih kuat.

Batas dan Operator

MTE tidak memaksa aturan kaku seperti “buy 30 sell 70”. Kamu bisa bikin aturan yang lebih fleksibel sesuai kebutuhan, misalnya:

- Long saat RSI < 25

Hanya masuk kalau oversoldnya benar benar dalam. - Long saat RSI > 50

Dipakai sebagai konfirmasi kalau momentum sudah balik kuat. - Short saat RSI < 70

Bisa dipakai untuk deteksi awal saat tren mulai capek, bukan nunggu benar benar overbought ekstrem.

Fungsi Time Window

Time window itu konsepnya begini: Bukan harus “RSI oversold tepat sekarang”, tapi “RSI sempat oversold dalam X bar terakhir”. Contoh “RSI oversold dalam 10 bar terakhir” sering lebih berguna karena kamu bisa ikut menangkap pantulan setelah ekstrem, bukan telat satu langkah.

BAGIAN 2.6 – INDIKATOR STOCHASTIC LAMBAT

Slow Stochastic dipakai untuk melihat apakah harga sudah terlalu tinggi (overbought) atau terlalu rendah (oversold), berdasarkan posisi harga saat ini dibandingkan dengan range pergerakan harga sebelumnya.

Sederhananya, indikator ini membantu menjawab pertanyaan

harga sekarang lagi dekat puncak atau dekat dasar?

Perbedaan Stochastic dengan RSI

Walaupun sering dipakai barengan, fungsinya beda:

- RSI

Mengukur kekuatan momentum.

Apakah dorongan naik atau turunnya masih kuat atau mulai melemah. - Stochastic

Mengukur posisi harga dalam range.

Apakah harga sedang dekat resistance atau dekat support.

Karena itu, Stochastic biasanya lebih peka terhadap area support dan resistance, sementara RSI lebih fokus ke tenaga di balik pergerakan harga. Kombinasi keduanya sering dipakai supaya tidak cuma tahu harga capek, tapi juga posisinya sudah terlalu atas atau terlalu bawah.

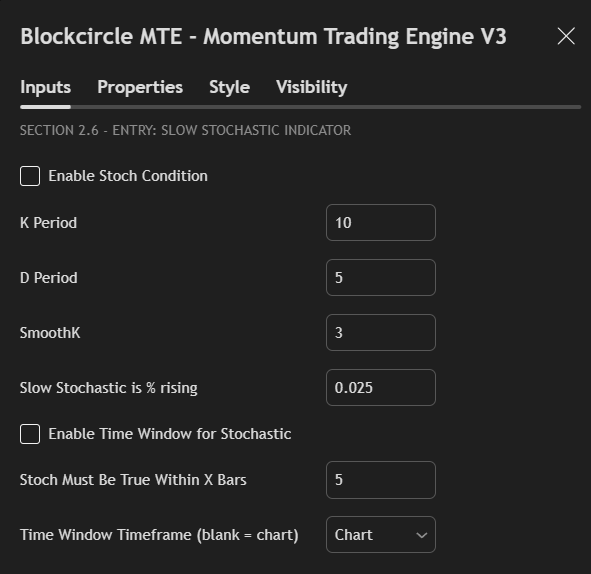

Periode K (default: 10)

Periode lookback utama. Nilai yang lebih rendah meningkatkan sensitivitas.

Periode D (default: 5)

Smoothing untuk garis sinyal. Inilah yang menciptakan efek “slow” pada Slow Stochastic.

SmoothK (default: 3)

Smoothing tambahan untuk garis K. Membantu mengurangi whipsaw (sinyal palsu akibat fluktuasi cepat).

Persentase Naik/Turun

Perubahan minimum yang diperlukan untuk mengonfirmasi arah pergerakan. Mencegah sinyal yang berasal dari fluktuasi kecil.

Mulai dari 0,025% (2,5 basis poin).

Kombinasi yang Efektif

- Stochastic + RSI: Mengonfirmasi kondisi oversold/overbought

- Stochastic + Momentum: Konfirmasi arah tren

- Stochastic + Level Harga: Validasi support dan resistance

BAGIAN 2.7 – KERANGKA INDIKATOR FLEKSIBEL

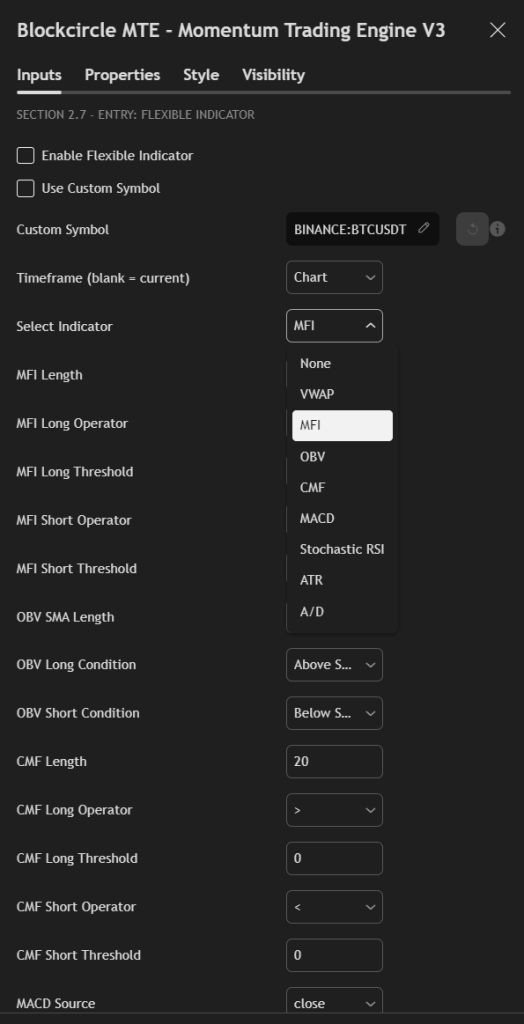

Modul yang kuat ini menyediakan akses ke 10+ indikator teknikal tambahan, masing-masing dengan parameter yang dapat disesuaikan.

VWAP (Volume Weighted Average Price)

VWAP bisa dianggap sebagai harga rata-rata tempat trader institusional masuk, karena perhitungannya mempertimbangkan harga dan volume. Cara bacanya simpel:

- Harga di atas VWAP → sentimen cenderung bullish

- Harga di bawah VWAP → sentimen cenderung bearish

VWAP paling efektif dipakai di timeframe intraday seperti 5m, 15m, atau 1h.

Karena VWAP reset setiap hari, indikator ini sangat cocok untuk day trading, terutama untuk melihat apakah harga sedang diperdagangkan “di atas atau di bawah harga wajar hari itu”.

MFI (Money Flow Index)

MFI sering disebut sebagai RSI yang dikasih volume. Artinya, MFI tidak cuma melihat pergerakan harga, tapi juga arus dana yang masuk dan keluar. Cara membaca MFI:

- Di bawah 20 → oversold dengan volume lemah, sering jadi area pantulan kuat

- 20–50 → arus dana masih bearish

- 50–80 → arus dana bullish

- Di atas 80 → overbought dengan volume kuat, berpotensi kelelahan tren

MFI biasanya lebih kuat dari RSI saat volume jadi faktor penting. Di pasar kripto, di mana lonjakan volume sering jadi pemicu pergerakan besar, MFI sangat berguna sebagai alat konfirmasi sebelum entry atau exit.

OBV (On Balance Volume)

OBV adalah indikator volume kumulatif.

Logikanya sederhana:

- Saat harga naik, volume ditambahkan

- Saat harga turun, volume dikurangkan

Yang penting bukan angkanya, tapi arah OBV dibanding harga.

Cara membacanya:

- OBV naik, harga datar → ada akumulasi di balik layar (bullish)

- OBV turun, harga datar → ada distribusi (bearish)

Ini sering jadi sinyal lebih awal sebelum harga benar-benar bergerak.

Penggunaan di MTE:

- Above SMA → untuk konfirmasi tren yang sudah berjalan

- Rising / Falling → untuk mendeteksi perubahan momentum lebih cepat

CMF (Chaikin Money Flow)

CMF mengukur arus uang masuk dan keluar dalam satu periode tertentu.

Nilainya bergerak antara -1 sampai +1.

Cara membaca CMF:

- Di atas 0,05 → tekanan beli mulai dominan

- Di bawah -0,05 → tekanan jual lebih kuat

- Dekat 0 → pasar belum punya arah yang jelas

CMF paling efektif dipakai sebagai konfirmasi, bukan sinyal utama.

Kalau harga breakout dan CMF ikut tinggi, itu tanda pergerakan punya dukungan volume dan peluang lanjutannya lebih besar.

MACD (Moving Average Convergence Divergence)

Indikator momentum klasik yang menunjukkan hubungan antar moving average:

- Garis MACD: MA cepat dikurangi MA lambat

- Garis Sinyal: EMA dari garis MACD

- Histogram: MACD dikurangi garis sinyal

Berbagai opsi pemicu:

- Persilangan garis: Sinyal tradisional

- Arah histogram: Perubahan momentum lebih awal

- Persilangan garis nol: Perubahan tren

Pilihan tipe MA yang fleksibel (EMA, SMA, WMA, RMA) memungkinkan penyesuaian untuk berbagai kondisi pasar.

Stochastic RSI

Menerapkan rumus Stochastic pada nilai RSI, menggabungkan keunggulan keduanya:

- Lebih sensitif dibanding RSI biasa

- Lebih baik dalam mengidentifikasi titik pembalikan yang presisi

- Efektif di pasar yang bergerak sideways

Pengaturan mencakup operator terpisah untuk long/short, smoothing K/D, serta level ambang batas. Dapat menggunakan persilangan maupun level absolut.

ATR (Average True Range)

- Mengukur volatilitas untuk penentuan ukuran posisi dan stop loss yang dinamis:

- Volatility Filter: Hanya trading saat volatilitas berada dalam rentang tertentu

- Breakout Mode: Entry saat terjadi ekspansi volatilitas

- Nilai multiplier menentukan sensitivitas. Gunakan nilai lebih tinggi (2–3x) untuk pergerakan besar, dan lebih rendah (1–1,5x) untuk rentang sempit.

A/D (Accumulation/Distribution)

Mirip dengan OBV, tetapi menggunakan posisi harga penutupan dalam rentang.

Persilangan EMA cepat dan lambat menghasilkan sinyal. Lebih baik daripada OBV di pasar dengan gap atau volume yang tidak teratur.

Custom Symbol Override

Fitur revolusioner yang memungkinkan perhitungan indikator pada aset yang berbeda:

- Menghitung indikator BTC saat trading altcoin

- Memantau indikator indeks untuk trading saham individual

- Melacak pemimpin sektor untuk trading aset pengikut

Penerapan Time Window

Setiap indikator dapat memicu sinyal jika kondisinya terpenuhi dalam X bar terakhir:

- “MFI berada di bawah 20 dalam 5 bar terakhir”

- “MACD melakukan crossover dalam 10 bar terakhir”

- “Harga menyentuh VWAP dalam 3 bar terakhir”

Ini membantu menangkap entry yang terlambat setelah sinyal awal muncul.

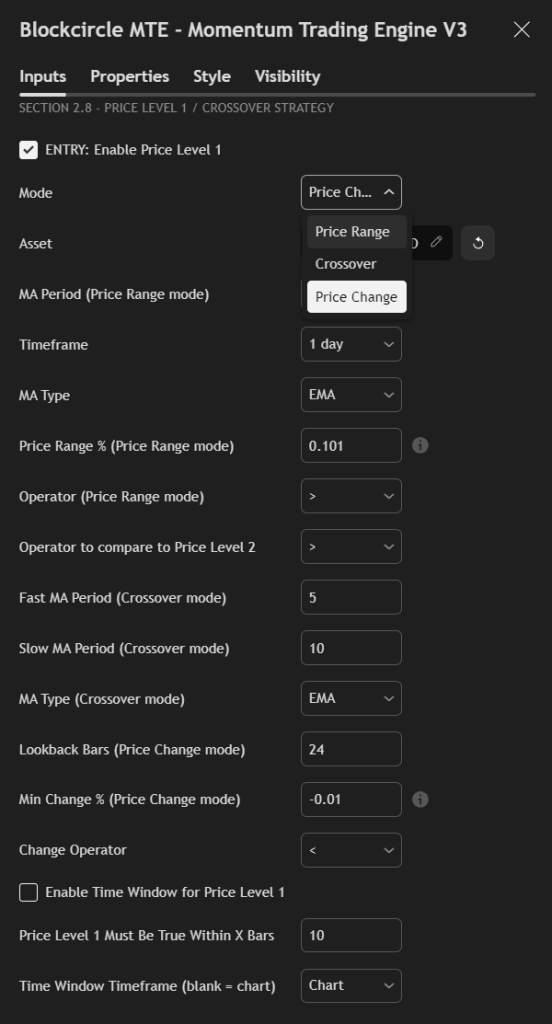

BAGIAN 2.8 & 2.9 – STRATEGI LEVEL HARGA

Level harga menciptakan support dan resistance dinamis berdasarkan moving average dan hubungan harga.

Tiga Mode Operasi

Mode Rentang Harga (Price Range Mode)

Memeriksa apakah harga berada dalam persentase tertentu dari moving average:

- Harga > 10% di atas 100 EMA: Terlalu jauh (extended), potensi short

- Harga > 5% di bawah 50 SMA: Oversold, potensi long

Mode Crossover

Persilangan moving average tradisional:

- MA cepat menyilang ke atas MA lambat: Bullish

- MA cepat menyilang ke bawah MA lambat: Bearish

Mode Perubahan Harga (Price Change Mode)

Mengukur perubahan persentase dalam periode tertentu:

- Harga naik > 10% dalam 24 jam: Momentum long

- Harga turun > 5% dalam 12 jam: Short akibat kapitulasi

Pemilihan Aset

Dapat merujuk ke aset yang berbeda untuk kondisi tertentu:

- Memeriksa apakah BTC berada di atas MA 200 sebelum membeli altcoin

- Memverifikasi momentum ETH sebelum trading token DeFi

- Memastikan kekuatan indeks sebelum melakukan trading individual

Pemilihan Jenis MA

- SMA: Rata-rata sederhana, bobot sama

- EMA: Eksponensial, harga terbaru diberi bobot lebih besar

- HMA: Hull MA, lag lebih kecil, sinyal lebih cepat

Pengaturan Periode

- 8–21: Tren jangka pendek

- 50–100: Tren jangka menengah

- 200–300: Tren jangka panjang

Persentase Rentang Harga

Dalam format desimal (0,1 = 10%):

- Konservatif: 0,05–0,10 (5–10%)

- Moderat: 0,10–0,20 (10–20%)

- Agresif: 0,20+ (20%+)

Validasi Gap dan Slope

- Gap: Jarak minimum antar level harga (menghindari konvergensi)

- Slope: Sudut minimum MA (mengonfirmasi kekuatan tren)

Logika Operator

Mengatur hubungan antara Price Level 1 dan Price Level 2:

- “>”: Level 1 harus berada di atas Level 2

- “None”: Tidak ada perbandingan, dievaluasi secara independen

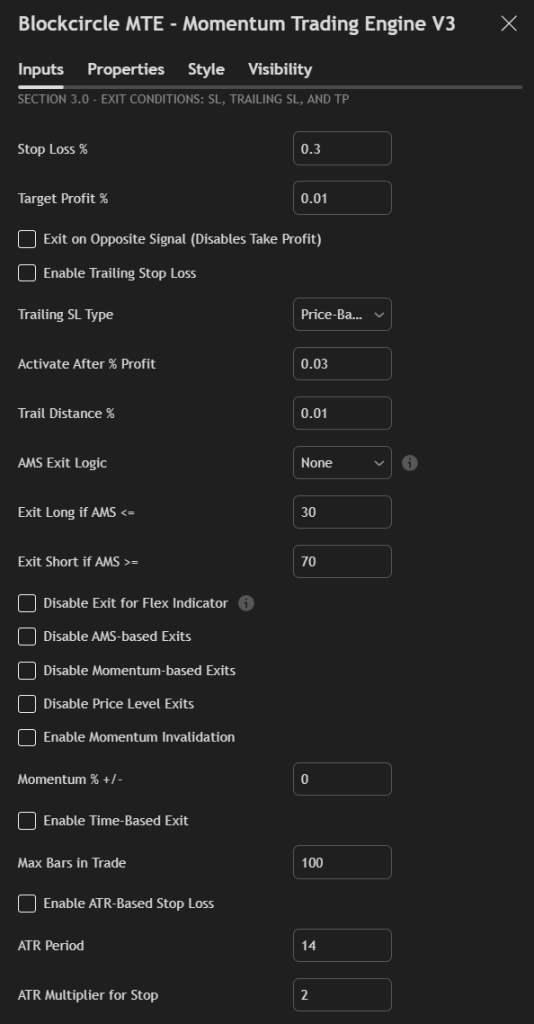

BAGIAN 3.0 – KONFIGURASI STRATEGI EXIT

Dalam praktik trading, cara keluar posisi sering lebih menentukan hasil akhir dibanding sekadar masuk di titik yang “benar”. Entry yang bagus bisa jadi biasa saja kalau exit-nya buruk, tapi entry yang biasa bisa tetap profit kalau exit-nya disiplin.

Karena itu, Momentum Trading Engine (MTE) tidak hanya fokus ke entry, tapi juga menyediakan opsi exit yang lengkap dan fleksibel, setara dengan pendekatan yang biasa dipakai trader profesional dan institusi. Tujuannya sederhana: melindungi profit, membatasi risiko, dan mengurangi keputusan emosional saat pasar bergerak cepat.

Persentase Stop Loss

Risiko awal per transaksi. Panduan berdasarkan jenis strategi:

- Scalping: 1–3% (0,01–0,03)

- Day Trading: 3–5% (0,03–0,05)

- Swing Trading: 5–10% (0,05–0,10)

- Position Trading: 10–20% (0,10–0,20)

Stop yang lebih ketat berarti lebih banyak kerugian kecil. Stop yang lebih lebar berarti kerugian lebih jarang tetapi lebih besar.

Persentase Target Profit

Level untuk keluar dari transaksi yang menang. Harus menjaga rasio risiko/imbal hasil yang menguntungkan:

- Minimum 1:1 (TP = SL)

- Standar 1:2 (TP = 2× SL)

- Agresif 1:3+ (TP = 3× atau lebih dari SL)

Exit pada Sinyal Berlawanan

Jika diaktifkan, posisi akan ditutup saat muncul sinyal yang berlawanan. Berguna untuk strategi selalu-di-pasar. Menonaktifkan take profit tetap agar tidak keluar terlalu cepat.

Sistem Trailing Stop Loss

Aktifkan Trailing Stop

Fitur ini membuat stop loss bergerak otomatis mengikuti harga saat posisi kamu sudah profit. Jadi kalau harga lanjut naik, stop ikut naik. Kalau harga berbalik arah, posisi akan ditutup otomatis untuk mengunci profit.

Jenis Trailing:

- Berbasis Harga

Stop dihitung dari persentase harga saat ini. Simpel dan cocok untuk kebanyakan strategi. - Berbasis Candle

Stop ditempatkan di bawah low candle terbaru untuk posisi long, atau di atas high candle terbaru untuk posisi short. Lebih mengikuti struktur harga.

Level Aktivasi

Ini adalah profit minimum sebelum trailing stop mulai aktif.

Tujuannya supaya posisi tidak langsung kena stop saat baru sedikit profit. Umumnya dipakai di kisaran 2–5% profit.

Jarak Trailing

Seberapa dekat stop mengikuti harga:

- Ketat (0,5–1%): Mengunci profit cepat, tapi bisa keluar terlalu dini

- Standar (1–2%): Pendekatan seimbang

- Longgar (2–5%): Memberi ruang untuk aset yang volatil

Exit Berbasis AMS

Menggunakan Market Scorecard untuk exit dinamis:

- Keluar long jika skor turun di bawah 30 (pasar mulai bearish)

- Keluar short jika skor naik di atas 70 (pasar mulai bullish)

Mode Exit:

- None: AMS tidak memengaruhi exit

- TF1/TF2 Only: Pemantauan satu timeframe

- Any TF: Salah satu timeframe dapat memicu exit

- All TF: Keduanya harus sejalan (paling konservatif)

Menonaktifkan Opsi Exit

Kontrol selektif atas pemicu exit:

- Nonaktifkan Exit Indikator Fleksibel: Indikator hanya untuk entry

- Nonaktifkan Exit AMS: Scorecard hanya untuk entry

- Nonaktifkan Exit Momentum: Momentum hanya untuk entry

- Nonaktifkan Exit Level Harga: Level harga hanya untuk entry

Berguna saat indikator memberi sinyal exit terlalu cepat.

Invalidasi Momentum

Exit jika momentum berbalik sebesar persentase tertentu. Menangkap perubahan tren lebih awal. Setel ke 0 untuk menonaktifkan.

Exit Berbasis Waktu

Jumlah bar (candle) maksimum untuk menahan posisi:

- Day trading: 10–50 bar

- Swing trading: 50–200 bar

- Position trading: 200+ bar

Mencegah menahan transaksi yang tidak bergerak terlalu lama.

Stop Loss Berbasis ATR

Stop dinamis berdasarkan volatilitas:

- Periode: Panjang perhitungan ATR (standar 14)

- Multiplier: Jarak dalam ATR (umumnya 2–3)

Secara otomatis melebarkan stop saat volatilitas tinggi dan memperketat saat pasar tenang.

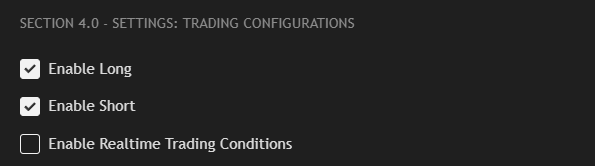

BAGIAN 4.0 – KONFIGURASI TRADING

Pengaturan akhir yang mengontrol eksekusi strategi dan alert.

Aktifkan Long/Short

- Long saja: Untuk trading spot atau fokus pada bull market

- Short saja: Untuk bear market atau keperluan hedging

- Keduanya: Fleksibilitas penuh mengikuti kondisi pasar

Aktifkan Trading Real-Time

Menggunakan data real-time untuk sinyal langsung. Jika dinonaktifkan, sistem menunggu candle/bar tertutup.

Aktifkan untuk sinyal instan, nonaktifkan untuk sinyal yang lebih terkonfirmasi.

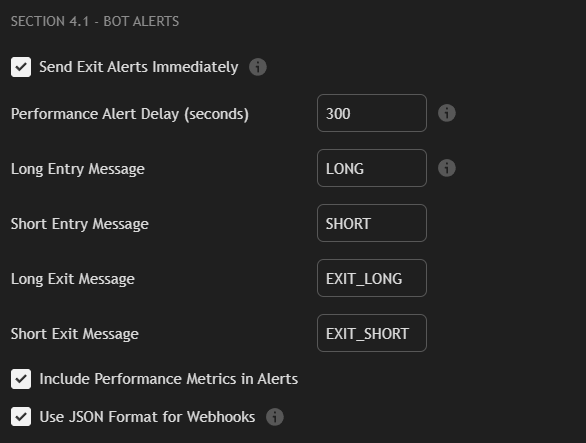

BAGIAN 4.1 – KONFIGURASI ALERT

Waktu Alert

Alert Exit Langsung

Mengirim notifikasi exit segera saat kondisi terpenuhi.

Delay Alert Performa

Menunggu beberapa detik sebelum mengirim metrik performa, memberi waktu TradingView untuk menghitung statistik dengan benar.

Konfigurasi Pesan

Sesuaikan pesan alert untuk kebutuhan automasi Anda:

- Format sederhana: Perintah BUY/SELL dasar

- Format JSON: Data terstruktur untuk webhook

- Sertakan performa: Menambahkan metrik performa ke dalam alert

Pesan Integrasi Bot

Pesan alert dapat memicu eksekusi otomatis melalui:

- Webhook TradingView

- Bot Discord/Telegram

- Platform automasi kustom

- API exchange

Sesuaikan format pesan dengan kebutuhan bot atau sistem automasi Anda.

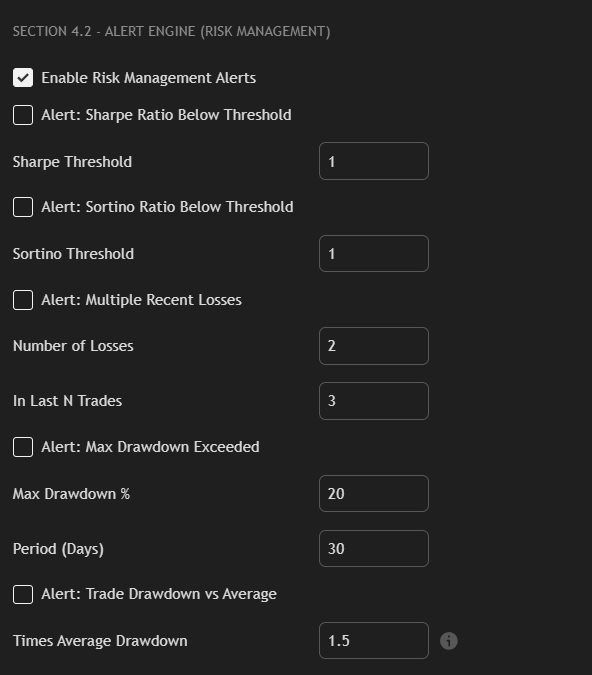

BAGIAN 4.2 – ALERT MANAJEMEN RISIKO

Sistem pemantauan lanjutan untuk menjaga kesehatan strategi.

Alert & Kontrol Risiko

Bagian ini fokus ke kesehatan strategi, bukan cuma hasil profit rugi.

Alert Rasio Sharpe

Alert ini aktif saat performa strategi mulai tidak sebanding dengan risikonya.

• Sharpe di bawah 1,0 → risk reward sudah kurang menarik

• Di bawah 0,5 → strategi serius perlu dievaluasi

Ini membantu kamu berhenti sebelum kerugian membesar.

Alert Rasio Sortino

Mirip Sharpe, tapi hanya menghitung volatilitas ke arah bawah alias downside risk.

• Lebih relevan untuk strategi kripto

• Cocok untuk return yang tidak simetris

• Lebih “adil” menilai strategi yang volatil tapi masih sehat

Kalau Sortino turun tajam, biasanya tekanan downside mulai dominan.

Alert Kerugian Berturut-turut

Memberi peringatan saat strategi mulai sering kalah:

• 2 rugi dari 3 trade → masih normal

• 3 rugi dari 5 trade → mulai hati-hati

• 5+ rugi berturut-turut → besar kemungkinan ada yang salah

Alert ini mencegah overtrade saat kondisi pasar tidak cocok.

Alert Maximum Drawdown

Mengukur seberapa dalam ekuitas turun dari puncaknya.

• 10–20% → masih sehat untuk trading aktif

• 30–40% atau lebih → terlalu dalam, wajib review strategi

Periode yang dipilih menentukan seberapa jauh data historis yang dipakai.

Alert Drawdown per Trade

Membandingkan drawdown trade saat ini dengan drawdown rata-rata.

Contoh:

Multiplier 2× berarti alert muncul jika trade sekarang turun dua kali lebih dalam dari biasanya.

Fungsinya untuk mendeteksi trade bermasalah lebih cepat, sebelum berubah jadi loss besar.

Singkatnya, semua alert ini dibuat supaya kamu berhenti tepat waktu, bukan berhenti setelah akun sudah rusak.